Le gros rebond des valeurs technologiques américaines, après une année 2022 catastrophique, s'appuie sur l'accalmie de la crise bancaire et la perspective de voir la Fed finir par réduire ses taux pour éviter d'autres secousses dans la sphère financière

Face à la puissance de cette conviction, même des "baissiers" emblématiques comme Michaël Burry, l'homme-qui-avait-prédit-spéculé-et-gagné-plein-de-sous lors de la crise de 2008 ont baissé pavillon. Il a déclaré semaine dernière qu'il s'était trompé en annonçant un nouveau cataclysme et s'est montré beau joueur en félicitant ceux qui avait acheté sur les creux récents.

L'histoire de Burry, romancée dans le film "The Big Short" pour ceux qui ne la connaîtraient pas, m'amène à une petite digression sur le concept de chance. Je crois que Michaël Burry a gagné ses galons en ayant raison au bon endroit et au bon moment, contre le sentiment dominant. C'est ainsi que se forgent les légendes.

Retenez que le risque est ce qui se produit lorsque vous prenez de bonnes décisions mais que vous aboutissez à un mauvais résultat.

La chance est ce qui se produit lorsque vous prenez des décisions mauvaises ou médiocres mais que vous aboutissez à un excellent résultat.

Je ne dis pas que Burry et ses acolytes n'ont eu que de la chance, puisqu'ils avaient mis le doigt sur des dysfonctionnements. Mais il en faut souvent pour être dans le bon tempo.

Le contexte actuel est donc propice à la hausse, mais avec d'évidentes fragilités. N'importe quel événement déstabilisant, notamment sur le front de la solidité financière, peut replonger les investisseurs dans un abîme de doute. Reste que la narration du moment est bien ancrée : les banques centrales veillent.

A ce stade de dévotion, j'ai l'impression que même un nouveau coup dur systémique pourrait alimenter les gains des marchés actions, parce qu'il conforterait la conviction que les taux directeurs ne tarderont pas à prendre la pente descendante.

Pour faire « simple » il y a un sacré décalage entre ce que pensent la majorité des investisseurs et les postures des banques centrales. Je dirai même qu'il y a aussi une forme de décalage entre ce que pensent une partie des investisseurs ("cette hausse est risquée") et ce qu'ils font ("On se positionne quand même").

Finalement, le FOMO (Fear Of Missing Out soit en traduction : la peur de rater quelque chose) n'a peut-être pas dit son dernier mot.

Et si on parlait un peu Immobilier ?

En effet, à cause de la hausse des taux, actuellement 68% des ménages renoncent à acheter un bien immobilier. L’envolée des taux de crédit « plombe » le pouvoir d’achat des ménages qui préfèrent mettre de côté leur projet immobilier, plutôt que se mettre dans le « rouge », principalement pour les primo-accédants.

Le marché immobilier semble au point mort. Les acheteurs ont la main mais prennent leur temps et les vendeurs ne sont pas prêts à baisser leur prix.

Actuellement, les taux de crédit sont compris entre 2,8% et 3% sur 20 et 25 ans, selon l’Observatoire Crédit Logement. Mais la plupart des banques proposent déjà des taux supérieurs à 3%. « Les taux les plus fréquemment proposés sur 20 ans sont compris entre 3,2% et 3,5% (hors assurance) et, sur 25 ans, entre 3,5% et 3,75% », détaille Julie Bachet, directrice de Vousfinancer. Ils pourraient même atteindre les 4% dès cet été. Des scores déjà atteints et même dépassés il y a plus de 10 ans. Mais à cette époque, les prix de l’immobilier n’étaient pas aussi élevés et l’inflation aussi forte qu’aujourd’hui. Ce triptyque plombe le pouvoir d’achat des ménages.

Pour donner un peu d’air aux emprunteurs, le taux maximal au-delà duquel les banques ne peuvent pas prêter, ne cesse de s’envoler. Mis à jour tous les mois désormais, il s’élève à 4,24%, selon un avis publié dans le Journal officiel. Un niveau inédit depuis 2015.

Cependant, ce n’est pas fini car les taux d’usure vont poursuivre leur ascension jusqu’au 1er juillet (date à laquelle la mensualisation du taux d’usure prendra fin, pour atteindre, selon Vousfinancer, la fourchette 4,7%/4,9%.

De quoi inciter les banques à ne plus augmenter leur taux ?

Pas forcément. « Les banques jugent leurs marges confortables si l’écart entre l’OAT 10 ans (indicateur sur lequel les banques se basent pour fixer leur taux de crédit) et le taux de crédit sur 20 ans est compris entre 1% et 1,2% », souligne Maël Bernier, de Meilleurtaux.

Or, actuellement, il n’est que de 0,4% environ. Il manque donc encore au moins +0,6%.

Si l’on augmente le taux sur 20 ans de 0,6%, on obtient 3,8%. En ajoutant l’assurance et les frais, le taux maximal de 4,2% est enfoncé. Il faut donc que le taux d’usure augmente encore.

Alors… que faire de son épargne ?

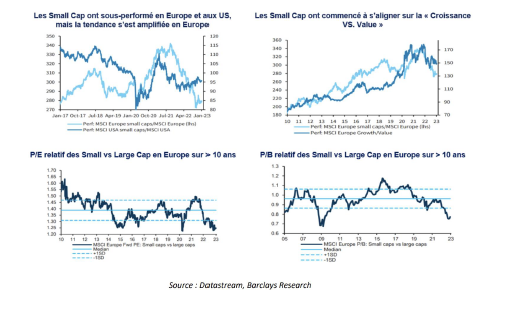

Je vous propose sur ce point marché, de nous intéresser aux petites et moyennes valeurs. En effet, si l’année avait très bien commencé pour le segment des petites capitalisations, le sauvetage de SVB aux Etats-Unis, puis de Crédit Suisse en Europe a rappelé aux investisseurs qu’il existait des bulles dans certaines niches du marché, qui devaient nécessairement éclater avec la remontée rapide, et de grande ampleur des taux d’intérêts.

Dans ces conditions, la prime de risque actions est donc remontée, et les actifs moins liquides, dont les Small Caps, ont souffert.

Néanmoins, nous restons constructifs sur le segment pour plusieurs raisons :

Celui-ci se traite à des multiples historiquement bas par rapport aux grandes capitalisations, tant en termes de P/E que de P/B, alors que la croissance est toujours au rendez-vous, alimentée par une bonne résistance des données macro-économiques (chômage, consommation, investissements), par la réouverture effective de la Chine et des taux d’utilisation des capacités proche de la saturation.

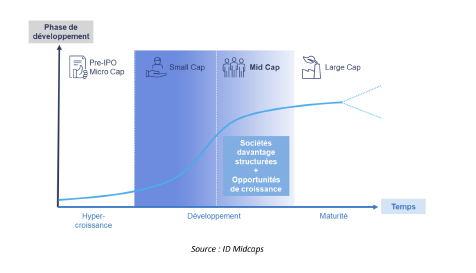

De plus, les petites capitalisations présentent des atouts structurels. En particulier, une capacité à croître davantage : elles opèrent souvent sur des marchés de niche sur lesquels leurs positions sont fortes, elles sont plus agiles pour traverser les cycles, elles prennent des décisions stratégiques de long terme, créatrices de valeur pour tous les actionnaires, famille, salariés dirigeants, employés et actionnaires minoritaires.

Définition de quelques ratios financiers pour expliquer les graphs:

Le Price Earning Ratio (PER), ou multiple de capitalisation des résultats, est égal au rapport entre le cours de l’action et le Bénéfice Net par Action (BNPA) de la société.

Par exemple, une entreprise voit son action coter 100 € et réalise un BNPA de 5 €: son PER est de 20 (100 / 5). Il est possible d’évaluer le PER réel en utilisant le BNPA des 12 mois passés et le PER futur en se basant sur le BNPA estimé pour les 12 prochains mois.

Le PER est un ratio très couramment utilisé. Il permet d’obtenir une idée de la cherté d’une entreprise par rapport au marché ou son secteur. En comparant les PER passées, on peut également estimer l’évolution de la valorisation d’une entreprise année après année. La plupart des actions affichent un PER compris entre 10 et 20. Toutefois, dans certains cas particuliers (croissance forte et/ou régulière), le PER peut être beaucoup plus élevé.

Le Price-to-book ratio pour trouver des entreprises décotées

Le Price-to-book ratio est égal au rapport entre le cours de l’action et l’actif net par action (soit les actifs moins les dettes, divisé par le nombre de titres). Si ce ratio est inférieur à 1, la valeur boursière est inférieure à la valeur comptable : les actifs de l’entreprises sont donc décotés. Toutefois, cet indicateur seul ne permet pas de déterminer une sous-valorisation. Il est nécessaire de prendre en compte la rentabilité pour confirmer cette sous-valorisation

Le rendement pour identifier les entreprises les plus généreuses : Le rendement se calcule en divisant le dividende par le cours de l’action . Il représente la rentabilité pour l’actionnaire sur une année. Un titre de 100 € distribuant un dividende de 5 € affiche un rendement de 5 %. En règle générale, plus une société est mature, plus son dividende est élevé. Les entreprises les plus jeunes ou les plus dynamiques distribuent rarement des dividendes et n’offrent donc aucun rendement.

Le taux de distribution pour mesurer la capacité de la société à maintenir son dividende

Le taux de distribution est égal à la part du bénéfice distribuée sous forme de dividende. Un taux de 50 % signifie que l’entreprise verse la moitié de ses profits aux actionnaires. Plus une société est mature (elle manque d’opportunités d’investissement et de croissance), plus son taux de distribution a tendance à être élevé. Toutefois, un taux de distribution trop élevé doit inciter à la prudence sur la capacité de l’entreprise à maintenir son dividende dans la durée.

En conclusion :

Nous privilégions toujours les grandes valeurs de qualité, européennes et américaines, qui gagnent de l’argent, génèrent du dividende, les sociétés matures via des fonds spécialisés mais revenons aussi sur les fonds de petites et moyennes capitalisations européennes, et à la marge, des fonds sur les pays émergents dont la Chine. Enfin, nous continuons à vous proposer des fonds structurés, à savoir, une exposition aux actions assortie d’une garantie / protection du capital.